Innledning og sammendrag

Store gjenværende ressurser på norsk sokkel gir fortsatt store muligheter både i modne og mindre utforskede områder. Økt kunnskap, bedre datadekning, nye arbeidsmetoder og ny teknologi åpner for nye letemuligheter og kan gi flere lønnsomme funn. Selskapene må lete og finne mer for å opprettholde aktivitet og produksjon over tid.

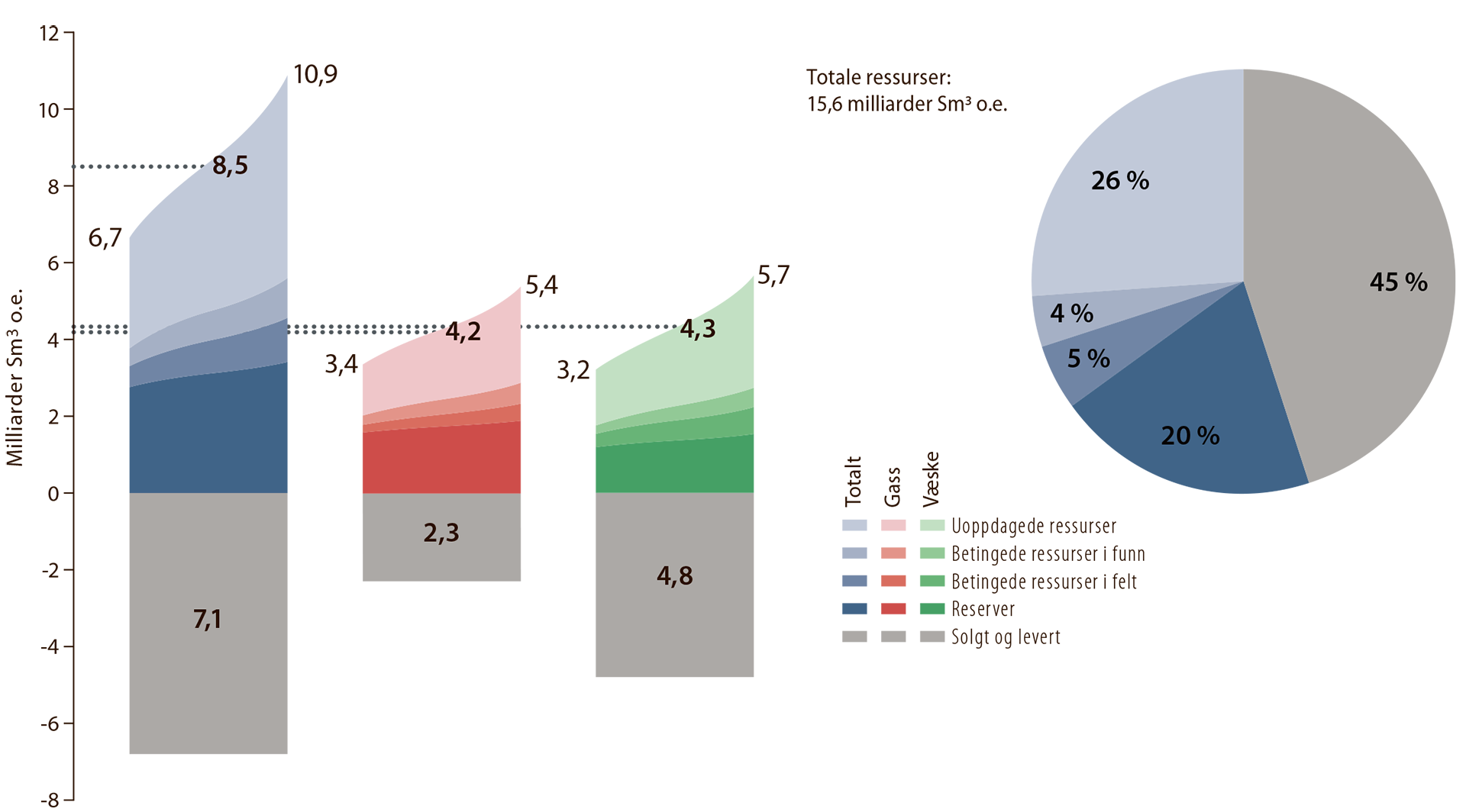

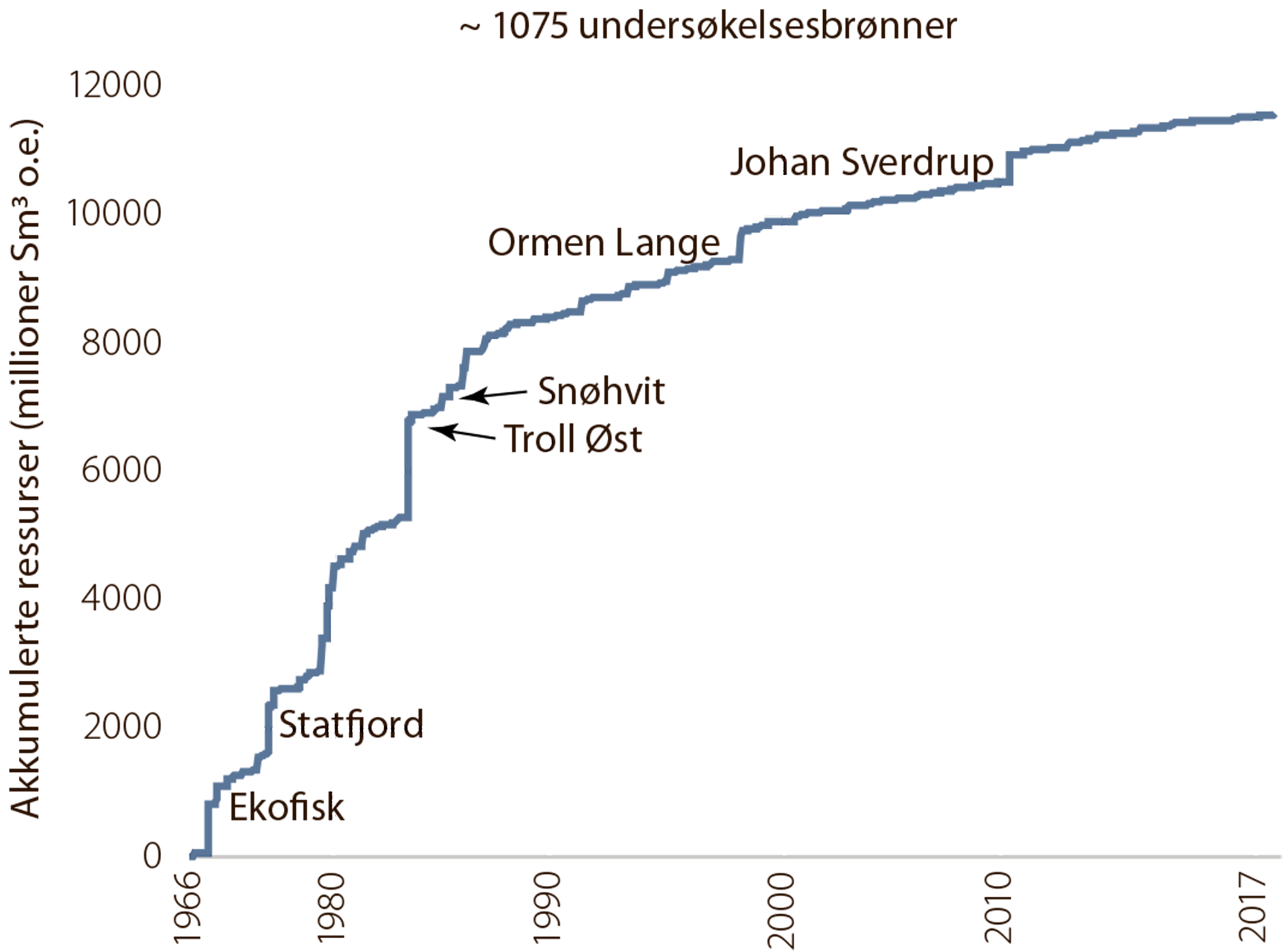

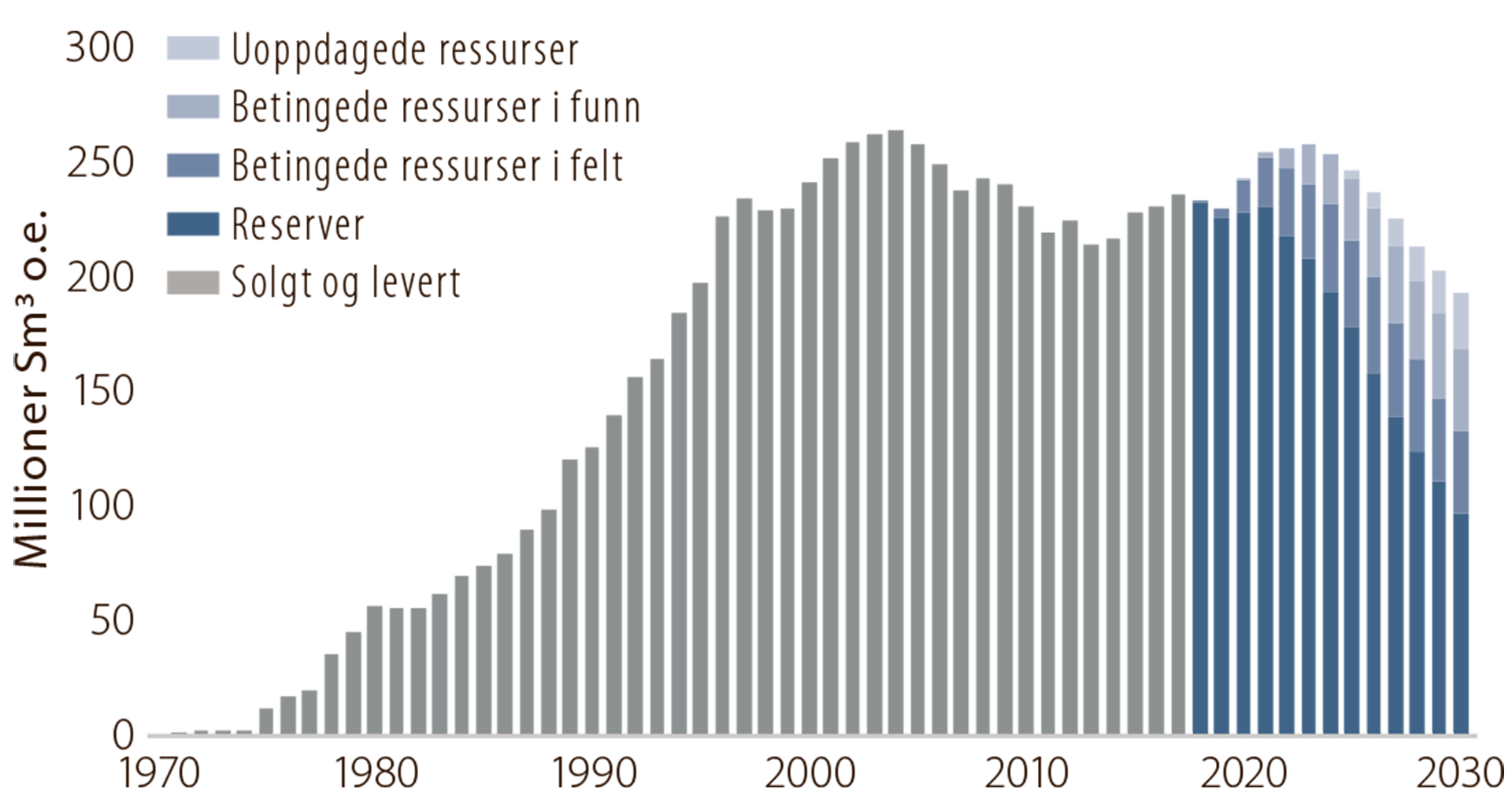

Til neste år er det 50 år siden Ekofisk ble funnet sør i Nordsjøen. Ekofisk-funnet førte til stor interesse for å lete i norske områder, og i løpet av de neste 20 årene ble det gjort flere betydelige funn. Om lag 70 prosent av påviste ressurser ble funnet i perioden fram til 1990 (figur 1.1).

Siden de første lønnsomme oljefunnene ble gjort, har Norge etablert seg som en viktig aktør i de internasjonale olje- og gassmarkedene.

Figur 1.1

Ressurstilvekst på norsk sokkel 1966 – 2017

BETYDELIGE VERDIER

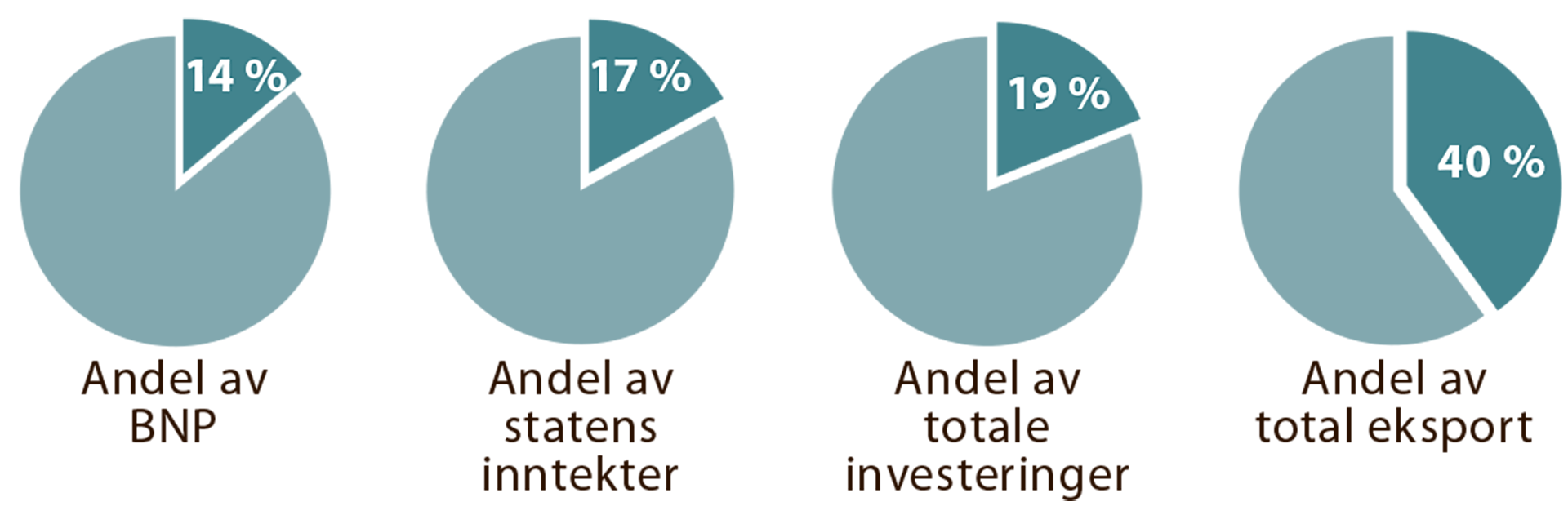

Olje og gass fra norsk sokkel har gitt store inntekter som har bidratt til at Norge i dag er et svært rikt land. Petroleumsvirksomheten er landets største næring målt i verdiskaping, statlige inntekter, investeringer og eksportverdi.

Olje- og gassvirksomheten utgjorde i 2017 om lag 14 prosent av landets samlede verdiskaping, brutto nasjonalprodukt (BNP) (figur 1.2). Investeringene utgjorde 19 prosent av totale investeringer, og sektoren sto for 17 prosent av statens inntekter. Salgsinntekter fra olje og naturgass sto for rundt 40 prosent av den samlede eksportverdien dette året.

Figur 1.2

Makroøkonomiske indikatorer for petroleumssektoren 2017

(Kilde: norskpetroleum.no)

MÅLRETTEDE TILTAK

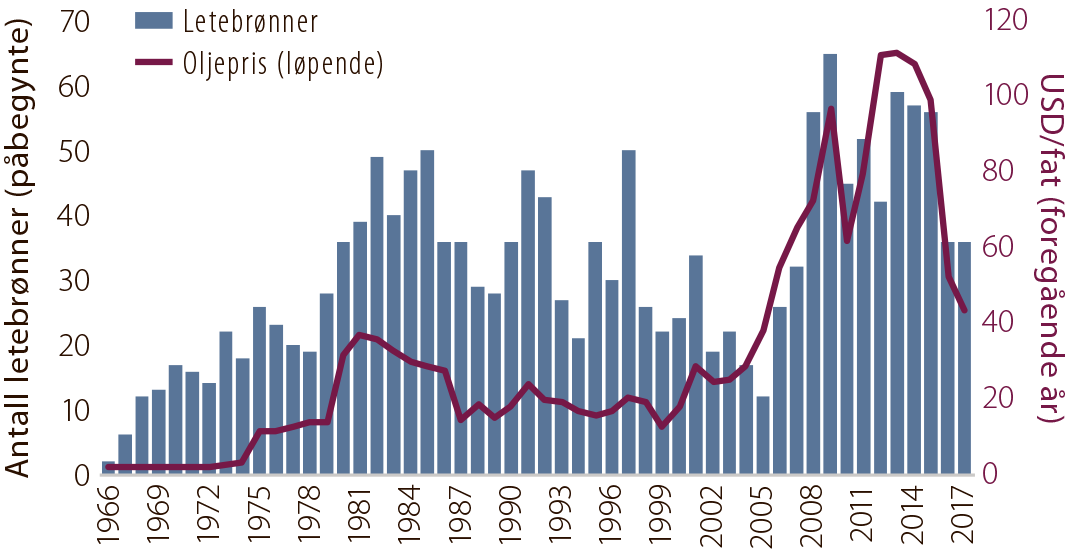

Leteaktiviteten, målt i antall letebrønner, har blant annet svingt i takt med utviklingen i oljepris (figur 1.3). Fra slutten av 1990-tallet sank leteaktiviteten og var på sitt laveste i 2005 med 12 letebrønner. Den lave leteaktiviteten førte til at myndighetene satte i gang målrettede tiltak for å stimulere aktiviteten og øke mangfoldet og konkurransen på sokkelen. Sammen med stigende oljepris førte tiltakene til en kraftig økning i antall letebrønner. Nye selskap kom inn, og det ble gjort flere lønnsomme funn, med 16/2-6 Johan Sverdrup som det største.

Figur 1.3

Utvikling i antall påbegynte letebrønner

MYK LANDING

Etter kraftig vekst i antall letebrønner og letekostnader fra 2005 til 2014 førte kostnadsnivået og oljeprisfallet seinhøsten 2014 til kutt i letebudsjetter, utsatte investeringer og nedgang i antall letebrønner som falt fra 57 i 2014 til 36 i 2016. Industrien satte også i verk tiltak for å øke produktiviteten og effektiviteten og redusere kostnadsnivået. I 2017 flatet nedgangen ut, og leteaktiviteten i 2018 forventes å bli høyere enn de to foregående årene. I et historisk perspektiv er leteaktiviteten fortsatt relativt høy.

BETYDELIG RESSURSPOTENSIAL

Til tross for over 50 år med letevirksomhet, er det etter Oljedirektoratets (OD) vurdering fortsatt store muligheter på sokkelen. Ressursregnskapet indikerer at om lag halvparten av de totale petroleumsressursene er igjen å produsere. Av de forventede gjenværende ressursene ligger rundt 53 prosent i felt og funn, mens 47 prosent gjenstår å finne.

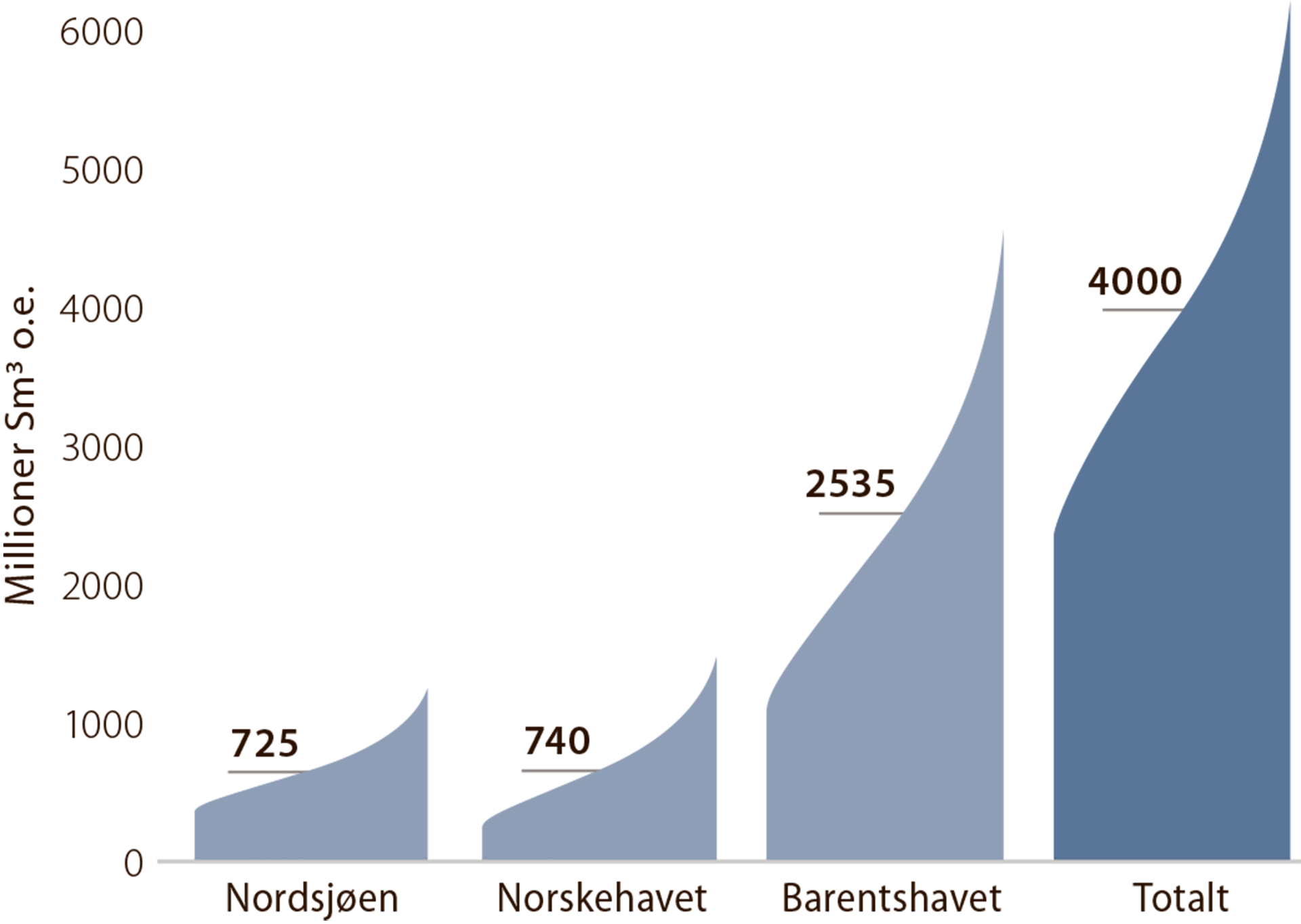

ODs oppdaterte kartlegging har medført en økning i estimatet for uoppdagede ressurser fra rundt 2900 til 4000 millioner Sm3 oljeekvivalenter (o.e.). Estimatet har en betydelig usikkerhet, spesielt for de lite utforskede områdene i Barentshavet og Jan Mayen.

De totale gjenværende ressursene gir grunnlag for olje- og gassproduksjon i mange tiår framover. Dagens prognose for framtidig petroleumsproduksjon viser en økning fram til midten av 2020-tallet, før den gradvis avtar. Fra rundt 2025 må en stadig større del av produksjonen komme fra uoppdagede ressurser (figur 1.4). Skal produksjonen og aktivitetsnivået opprettholdes på dagens nivå, må det derfor letes mer og påvises nye ressurser.

Figur 1.4

Historisk og forventet framtidig produksjon fra norsk sokkel fram til 2030

UTVIKLINGSTREKK

Funnene er mindre:

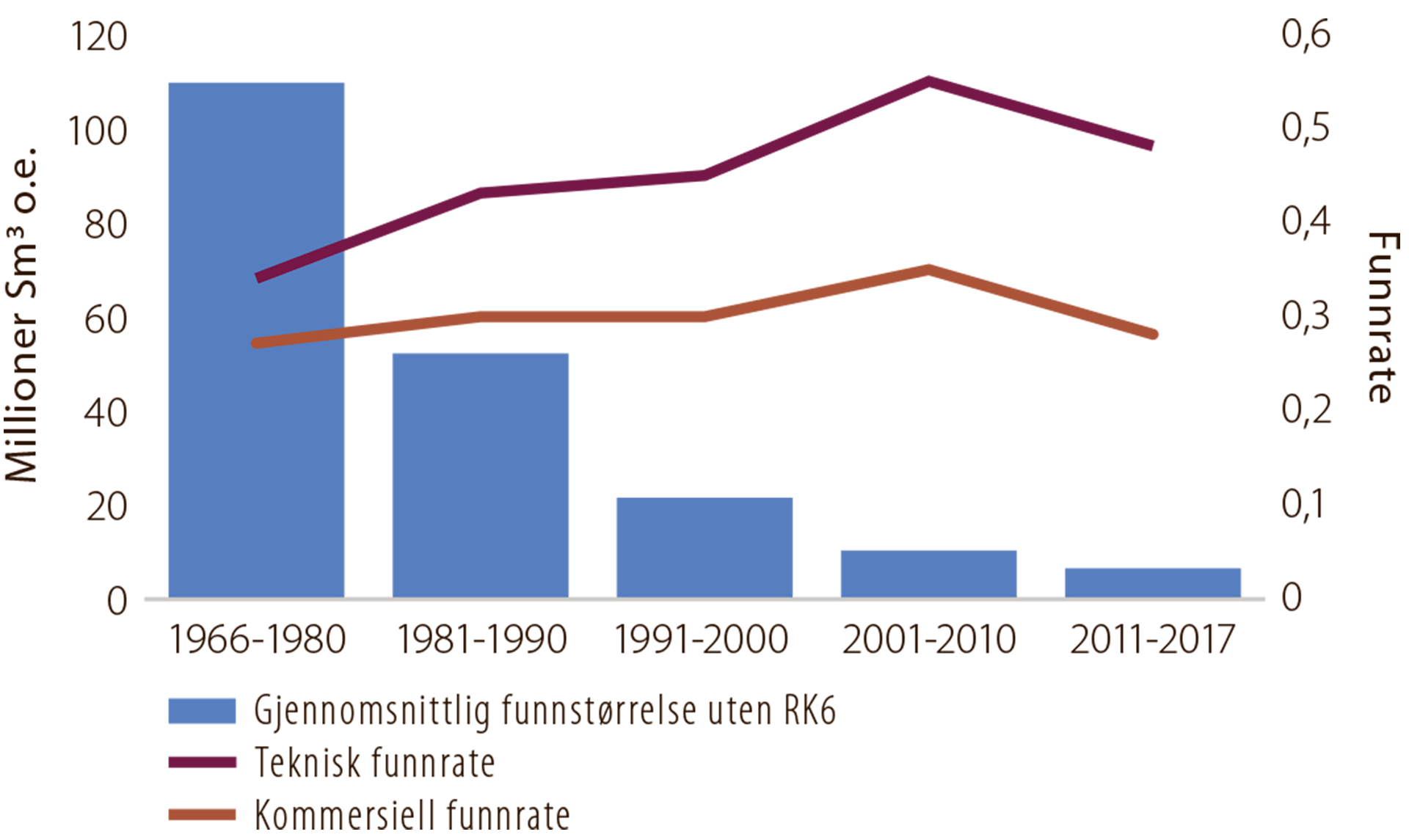

Funnene de seineste årene er gjennomsnittlig mindre enn tidligere (figur 1.5). Dette er en naturlig utvikling i en moden petroleumsprovins. Modne områder kjennetegnes ved at det er kjent geologi, normalt færre og mindre tekniske utfordringer, samt godt utbygd eller planlagt infrastruktur. Størstedelen av det arealet som er åpnet for petroleumsvirksomhet er nå modne områder. Det er fortsatt store uoppdagede ressurser igjen i modne områder som kan gi grunnlag for nye funn. Disse ressursene kan representere betydelige verdier.

Utvikling i teknisk funnrate viser at økt kunnskap, bedre og mer data samt teknologiutvikling har bidratt til at letevirksomheten er blitt mer effektiv siden første brønn i 1966. Selv om gjennomsnittlig funnrate er noe redusert de siste årene, har den holdt seg på et høyt nivå siden tidlig på 1990-tallet. Den kommersielle funnraten har holdt seg på om lag samme nivå siden petroleumsvirksomheten startet, til tross for at gjennomsnittlig funnstørrelse har vært avtakende. Det er fortsatt lønnsomt å lete på norsk sokkel.

Figur 1.5

Utviklingen i gjennomsnittlig funnstørrelse og gjennomsnittlig teknisk og kommersiell funnrate.1 Funnstørrelsen er basert på dagens estimat, ikke estimatet rapportert på funntidspunktet.

1 Funn hvor utvinning er lite sannsynlig, Ressursklasse 6 (RK6), er ikke inkludert i den gjennomsnittlige funnstørrelsen. I beregning av teknisk funnrate er alle funn inkludert. I kommersiell funnrate er funn i ressursklasse seks (RK6) ikke inkludert. Det er også foretatt en skjønnsmessig vurdering av nye funn i ressursklasse (RK7), dvs funn som ikke evaluert (se figur 1.10 for ODs ressursklassifikasjonssystem).

Selv svært små funn kan bli lønnsomme når de fases inn til andre felt eller bygges ut samordnet med andre funn. Samordnet utbygging av flere funn gir normalt lavere enhetskostnader og senker terskelen for leting og utbygging. Det er mer krevende å få lønnsomme utbygginger av mindre funn som ligger langt fra eksisterende infrastruktur.

Mangfold skaper konkurranse:

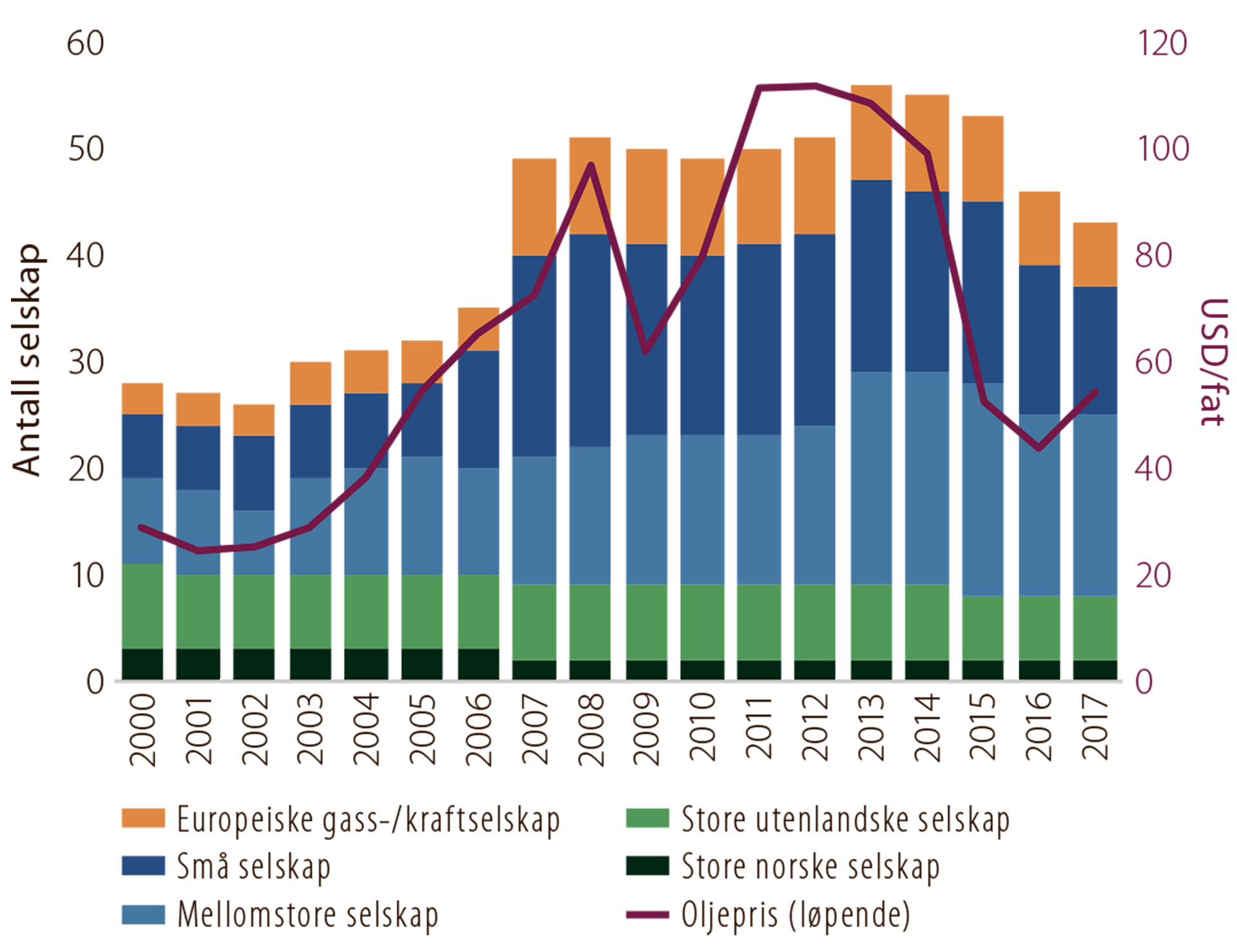

Et stort mangfold av selskap, både små og store, skaper konkurranse som fremmer effektivitet og idemangfold i letefasen.2 Antall aktører på norsk sokkel har økt fra midten av 2000-tallet, blant annet som følge av tiltak for å skape et større mangfold. Antallet er imidlertid noe redusert siden 2013, men mangfoldet er fortsatt stort (figur 1.6).

2 Se Ressursrapporten 2017 for analyser av aktørbildet i utbygging- og driftsfasen på www.npd.no

Figur 1.6

Antall aktører på norsk sokkel inndelt etter størrelse, 2000-2017

Det har vært en trend de siste årene at de store utenlandske selskapene er mindre aktive innenfor leting og trapper ned eller trekker seg ut fra sokkelen. Dette kan sees i sammenheng med blant annet fallet i oljeprisen og at forventet funnstørrelse er redusert. Når de store selskapene reduserer leteaktiviteten, blir de mellomstore og små aktørene stadig viktigere. For en fortsatt effektiv utforskning av sokkelen er det viktig å opprettholde en god kombinasjon av erfarne og aktive store og mellomstore selskap, mer rendyrkede leteselskap og nyetableringer innen både leting og produksjon.

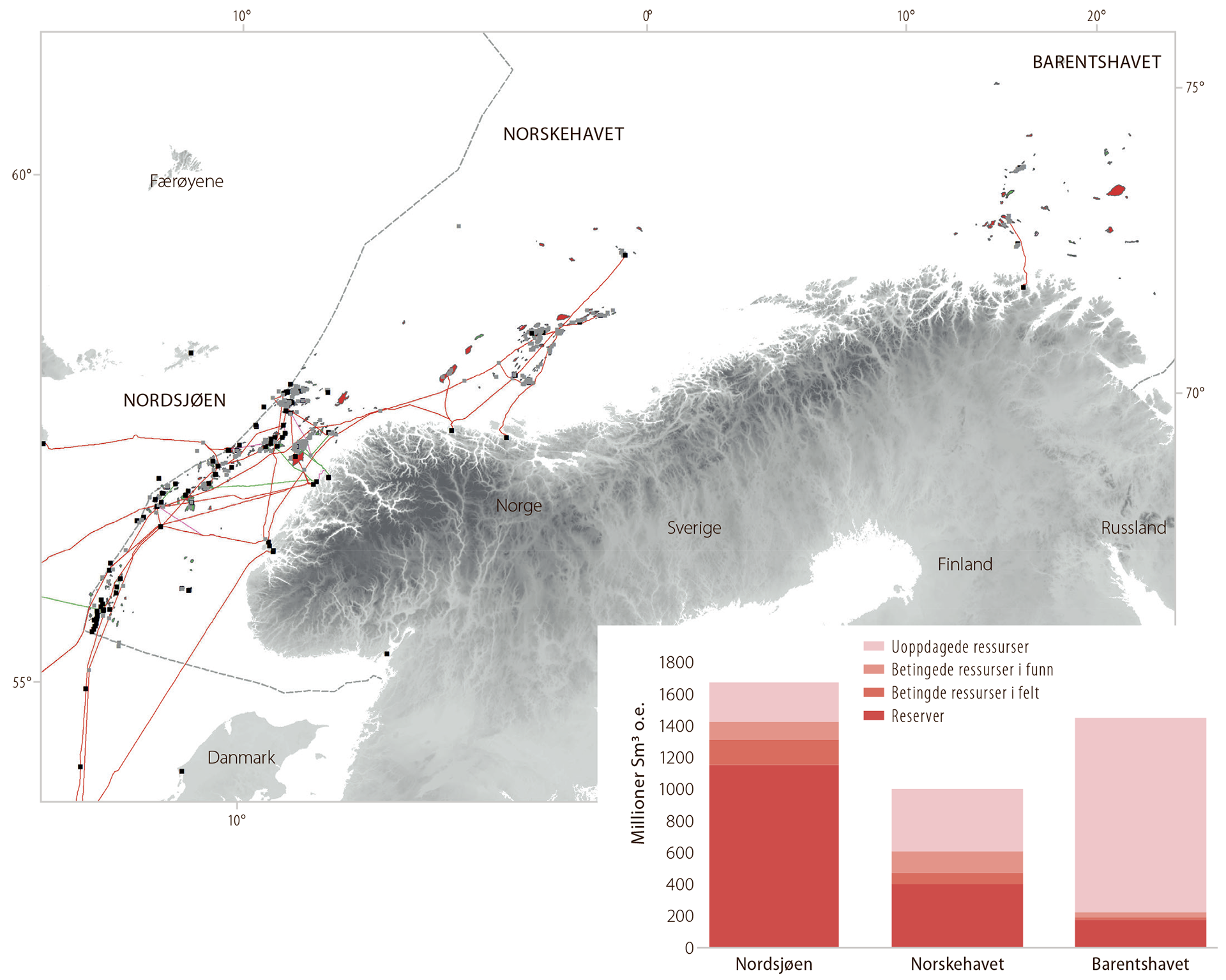

Det meste og de største er i nord:

Mesteparten av de uoppdagede ressursene forventes å ligge i Barentshavet (figur 1.7). Mulighetene for å gjøre større funn er størst i lite utforskede områder. Nye funn i Barentshavet blir stadig viktigere etter hvert som produksjonen i sør begynner å falle fra rundt 2025.

Figur 1.7

Estimat for uoppdagede ressurser fordelt på havområder

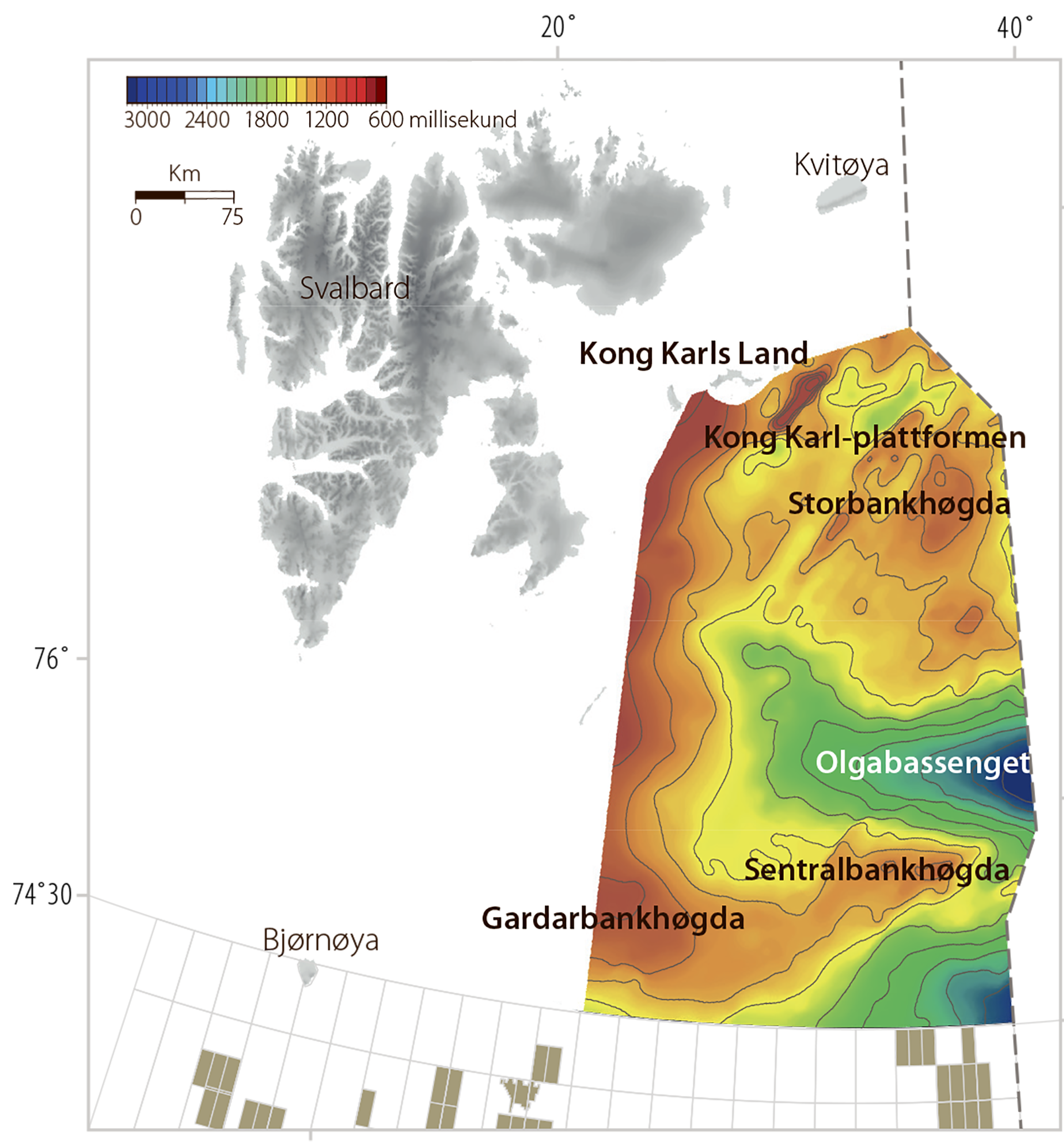

Halvparten av de uoppdagede ressursene i Barentshavet ligger i uåpnede områder i nord. ODs kartlegging av deler av de uåpnede områdene har avdekket store strukturer som kan inneholde store mengder olje og gass (figur 1.8).

Figur 1.8

Kartet viser store strukturer og utstrekningen av kartlagte områder i Barentshavet nord (tidskart topp perm alder)3

3 ODs rapport Geologisk vurdering av petroleumssystemer i østlige deler av Barentshavet nord 2017

Ressursene er vanskeligere å finne – krever teknologi og kompetanse:

Det blir stadig vanskeligere å finne nye petroleumsressurser i områder med lang letehistorie. Letingen foregår i stor grad i områder som har vært åpnet i en årrekke, så nye data må samles inn eller gamle data må analyseres på nytt for å etablere ny innsikt. Seismikk og data fra letebrønner er geologenes viktigste grunnlag for å etablere nye modeller. Den teknologiske utviklingen har gitt nye og bedre verktøy som har bidratt til stadig bedre forståelse av undergrunnen.

Sammenstilling og integrasjon av alle tilgjengelige data er også svært viktig for å gjøre nye funn. Her er kompetanse og erfaring av avgjørende betydning. I et langsiktig perspektiv er det derfor bekymringsfullt at søkertallet til petroleumsfagene har hatt en betydelig nedgang de siste årene, i takt med selskapenes kostnadskutt og oppsigelser.

Gass krever samhandling og fellesløft:

Rundt halvparten av de uoppdagede ressursene er gass. Ettersom gjennomsnittlig funnstørrelse er avtakende, kan det i de åpne områdene forventes mange mindre gassfunn. I Nordsjøen og Norskehavet er infrastrukturen godt utbygd (figur 1.9). Etter hvert som det blir mer ledig kapasitet, kan selskapenes interesse for å lete også etter mindre gassforekomster øke.

Figur 1.9

Dagens gassinfrastruktur og forventede gjenværende gassressurser

Nesten to tredjedeler av de uoppdagede gassressursene forventes å ligge i Barentshavet. Dette understreker betydningen av Barentshavet for den langsiktige produksjonen. Dagens gasstransportkapasitet fra Barentshavet er begrenset til LNG-anlegget på Melkøya, som etter planen vil være fullt utnyttet fram til begynnelsen av 2040-tallet. Mangel på infrastruktur og ledig gasstransportkapasitet påvirker leteaktiviteten. For selskapene ligger det liten verdi i å finne gass som ikke forsvarer en selvstendig eksportløsning. Funn av gass i Barentshavet er derfor i større grad avhengig av samordning og koordinert utbygging. Dersom selskapene ikke leter etter gass, vil det samtidig bli vanskeligere å finne ressurser nok til å løfte ny gassinfrastruktur.

HARDT ARBEID OG SMARTE VALG

Det er store muligheter igjen på norsk sokkel. Over halvparten av de forventede ressursene ligger fortsatt i undergrunnen, og halvparten av disse er ennå ikke oppdaget. Ny teknologi og bedre datakvalitet åpner for nye muligheter, også i modne områder. Ledig kapasitet i eksisterende infrastruktur og reduksjon i lete- og utbyggingskostnader har senket terskelen for å lete etter og utvinne mindre funn.

Skal produksjonen opprettholdes, må det også gjøres større funn. Det er fortsatt mulig å gjøre relativt store funn i kjente og modne områder. Potensialet for å gjøre større funn som kan løfte ny infrastruktur og bidra til høy produksjon, er imidlertid størst i lite utforskede områder, spesielt i områder som ennå ikke er åpnet.

Men ressursmulighetene kommer ikke av seg selv. Hardt arbeid og smarte valg må til for at ressursene både i modne og mindre utforskede områder skal bidra til å opprettholde produksjonen og skape verdier også i framtiden.

SAMMENDRAG

KAPITTEL 2:

LETING PÅ NORSK SOKKEL

I dette kapittelet presenteres trender for letevirksomheten på sokkelen og leting i de ulike havområdene. Etter flere år med høy leteaktivitet, er antall letebrønner redusert fra 57 brønner i 2015 til 36 brønner i 2016 og 2017. I 2018 er det forventet 40 til 50 letebrønner.

Det har vært stor interesse for nytt leteareal i de siste konsesjonsrundene. Dette er trolig blant annet et resultat av ny innsikt basert på bedre seismikk og brønnresultater som har resultert i nye letekonsepter. Kostnadsreduksjoner og tilgang til kapasitet i infrastruktur er også viktige faktorer.

Funnene de siste årene er i gjennomsnitt mindre enn tidligere. Mindre funn og færre brønner gjør det krevende å opprettholde produksjonen over tid. Det må bores flere brønner og gjøres større funn enn det som har vært gjennomsnittet de siste ti årene for at produksjonen skal opprettholdes på et høyt nivå. Mulighetene for å gjøre større funn er trolig størst i mindre utforskede områder.

Les alt om Leting på norsk sokkel

KAPITTEL 3:

UOPPDAGEDE RESSURSER

De totale uoppdagede ressursene er estimert til mellom 2330 (P95) og 6200 (P05) millioner Sm3 o.e. Forventningsverdien er 4000 millioner Sm3 o.e. Forventningsverdien i 2015 var 2920 millioner Sm3 o.e. Dette gir en økning på 37 prosent. Økningen skyldes hovedsakelig nytt estimat for Barentshavet nord i 2017. Her har ODs kartlegging avdekket store strukturer som kan gi store olje- og gassfunn. Oppdatering av estimatet for uoppdagede ressurser viser at de totale gjenværende ressursene kan gi grunnlag for olje- og gassproduksjon i mange tiår framover.

Les alt om Uoppdagede ressurser

KAPITTEL 4:

LØNNSOMHET AV LETING

Letevirksomheten de siste ti årene har tilført samfunnet betydelige verdier. Netto nåverdi fra leting de siste 10 årene er om lag 930 milliarder kroner med 4 prosent diskonteringsrate og om lag 560 milliarder kroner med 7 prosent diskonteringsrate. Letevirksomheten har vært lønnsom i alle havområder.

Les alt om Lønnsomhet av leting

KAPITTEL 5:

AKTØRBILDET I LETEFASEN

Et stort mangfold av selskap skaper konkurranse som fremmer effektivitet og verdiskaping i letefasen. Dette bidrar til økt idémangfold og interesse for ulike letemodeller, teknologier og letekonsepter. Antall aktører på norsk sokkel har økt fra midten av 2000-tallet, blant annet som følge av tiltakene for å skape et større mangfold. Antall aktører er imidlertid noe redusert siden 2013, men mangfoldet er fortsatt stort.

Les alt om Aktørbildet i letefasen

KAPITTEL 6:

NY LETETEKNOLOGI OG NYE ARBEIDSPROSESSER

For å få bedre forståelse av hvordan utviklingen innenfor leteteknologi og geologiske metoder har bidratt til effektiv leting, har OD gjennomført en undersøkelse i samarbeid med konsulentselskapet Westwood Global Energy Group. I denne undersøkelsen ble det identifisert flere områder innenfor et utvidet leteteknologibegrep, som omfatter datainnsamling, geovitenskap og arbeidsmetoder som enten har vært eller forventes å bli viktige for letevirksomheten på norsk sokkel.

Les alt om Ny leteteknologi og nye arbeidprosesser

KAPITTEL 7:

LETEANALYSER

Tidligere OD-analyser har vist at selskapene overestimerer ressursforventningene og underestimerer funnsannsynligheten. Dette medfører at selskapenes leteportefølje systematisk underleverer i forhold til forventningene. Industrien har over lang tid arbeidet målrettet for å unngå forventningsskjevheter i beslutningsgrunnlaget, men flere analyser viser at det fortsatt er et forbedringspotensial. ODs analyser, som presenteres i dette kapittelet, understreker dette.

Les alt om Leteanalyser

KAPITTEL 8:

RESSURSER FOR FRAMTIDEN: HAVBUNNSMINERALER OG GASSHYDRATER

Sterkere fokus på energiproduksjon med lavt karbonavtrykk forventes å medføre økt behov for naturgass og økende etterspørsel etter metaller og sjeldne jordarter.

På norsk kontinentalsokkel er det kjent at havbunnsmineraler finnes i de dype delene av Norskehavet. Kartlegging har blant annet påvist manganskorper og sulfider.

Gasshydrater kan også bli en framtidig energikilde. Det finnes store mengder gasshydrater like under havbunnen i enkelte områder i Norskehavet og Barentshavet. Så langt er det ingen løsning på hvordan gasshydrater kan produseres lønnsomt, men det forskes internasjonalt på utvinningsmetoder.

Les alt om Havbunnsmineraler og gasshydrater

RESSURSKLASSIFISERING OG RESSURSREGNSKAP

PER 31. DESEMBER 2017

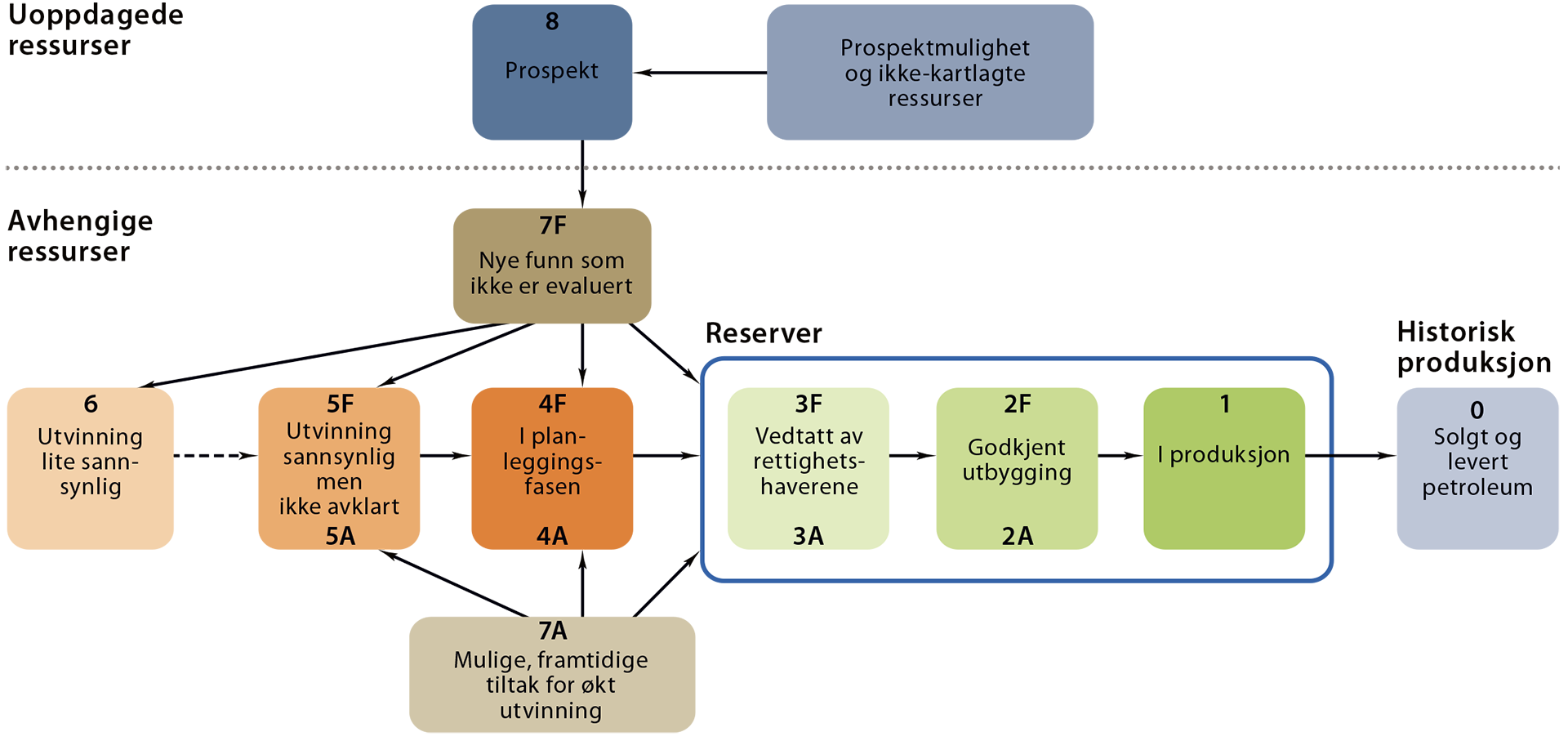

ODS RESSURSKLASSIFISERINGSSYSTEM

Petroleumsressursene inndeles i klasser som gjenspeiler kunnskapen om petroleumsmengdene og modenhet til utvinningsprosjektene. Klassene samsvarer i stor grad med dem som er brukt i internasjonalt anerkjente klassifiseringssystemer.

Ressursklassene er

- Reserver

- Betingede ressurser

- Uoppdagede ressurser

Reserver og betingede ressurser utgjør totale oppdagede utvinnbare ressurser. Disse er igjen inndelt i underklasser som reflekterer status før og etter viktige beslutningsmilepæler i prosessen med å modne prosjekt fram til utbygging og utvinning (produksjon).

Uoppdagede ressurser deles inn i estimerte, men ikke påviste utvinnbare petroleumsressurser i kartlagte prospekt og estimerte, men ikke-påviste utvinnbare petroleumsressurser, knyttet til letemodeller (faktaboks 3.2).

Figur 1.10

ODs ressursklassifiseringssystem (www.npd.no)

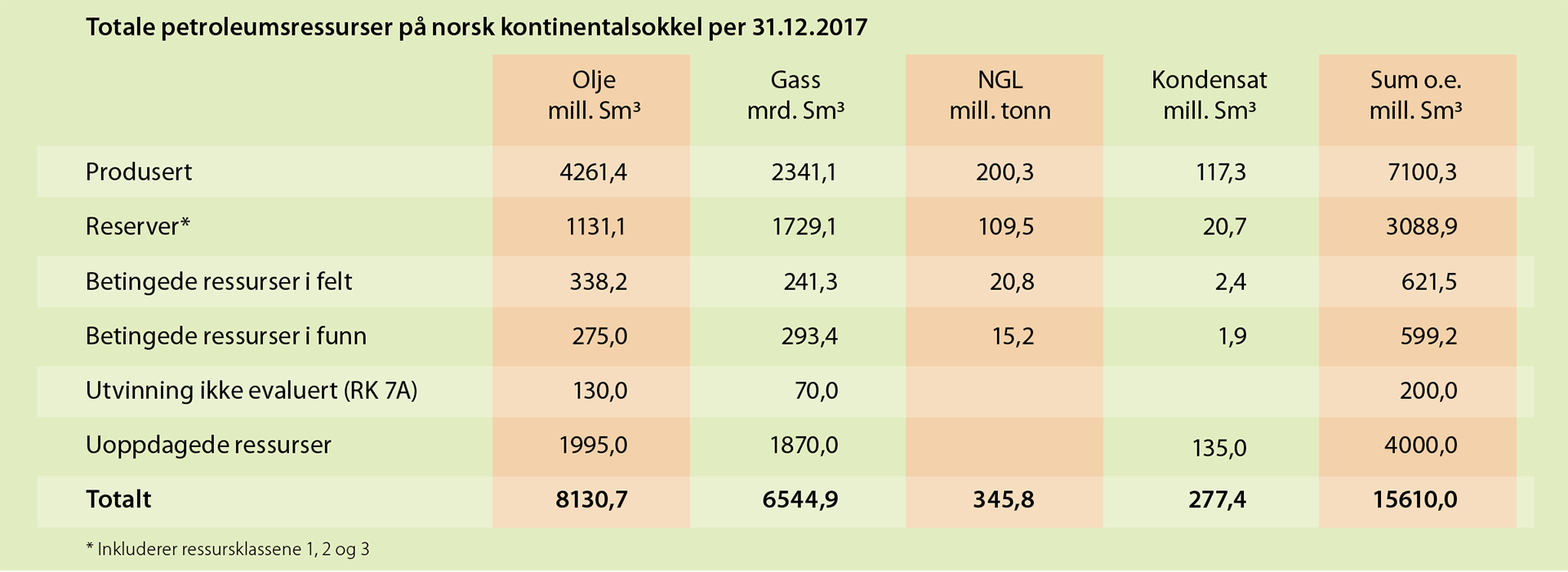

RESSURSREGNSKAP PER 31.DESEMBER 2017

ODs estimat for totale påviste og ikke påviste petroleumsressurser på norsk sokkel er om lag 15,6 milliarder Sm3 o.e. Av dette er 7,1 milliarder Sm3 o.e., eller 45 prosent, solgt og levert (tabell 1.1).

Det forventes at det er 8,5 milliarder Sm3 o.e. igjen å produsere. Av dette er 4,5 milliarder Sm3 o.e. påviste ressurser. Estimatet for ikke påviste ressurser er 4,0 milliarder Sm3 o.e. Dette tilsvarer om lag 47 prosent av det totale ressursene.

Tabell 1.1

Totale petroleumsressurser på norsk sokkel per 31.12.20174

4 Olje og kondensat oppgis i millioner standard kubikkmeter. NGL oppgis i millioner tonn, og gass oppgis i milliarder standard kubikkmeter. Omregningsfaktor for NGL i tonn til Sm3 er 1,9. Sum oljeekvivalenter oppgis i millioner Sm3 o.e.