Bakgrunn

VERDEN TRENGER ENERGI

Det vil fortsatt være etterspørsel etter olje og gass i årene framover. Norsk olje og gass kan fortsatt sikre Europa trygg og stabil energiforsyning. For å bremse den fallende produksjonen fra dagens olje- og gassfelt, er betydelige investeringer nødvendig.

I dette kapittelet:

- Usikre omgivelser

- Verden trenger olje og gass

- Norsk sokkel er konkurransedyktig

- Behov for betydelige investeringer framover

- De nye næringene på sokkelen

I over 50 år har norsk sokkel forsynt Europa med olje og naturgass. Dette har sikret Europa trygge og stabile leveranser av energi og har samtidig gitt Norge store inntekter. Norge er nå den største produsenten av olje og gass i Europa.

Usikre omgivelser

Verdens befolkning, næringsliv og industri er avhengig av energi for å fungere og for å nå FNs bærekraftsmål. Tilstrekkelig og kontinuerlig tilgang til energi med akseptable priser er en forutsetning for en bærekraftig økonomisk framgang og velstandsutvikling. Det er en stor utfordring å skaffe nok energi til en voksende befolkning.

Samtidig er dagens kompliserte, globale energisystem dominert av kull, olje og gass. Det fører til store utslipp av klimagasser som får alvorlige og irreversible konsekvenser.

Verdens energiforbruk har, med unntak av kortere perioder under økonomiske kriser, økt år for år. I store og viktige regioner i verdensøkonomien har energiforbruket vokst særlig raskt i perioder med høy økonomisk vekst. Særlig i utviklingsland er det et stort underliggende energibehov. Der trenger en voksende befolkning energi for å dekke sine grunnleggende behov og nå ønsket om et bedre liv og en bedre levestandard.

Store og raske utslippskutt, i tråd med Parisavtalens mål, krever en energiomstilling med en omfattende endring av verdens energiforsyning. Det gjelder blant annet effektivisering av energibruken, økt utbygging av fornybar energi og utvikling av nye lavutslippsløsninger som karbonfangst- og lagring. Energi- og klimautfordringene verden står overfor må løses samtidig.

Kull, olje og gass dominerer verdens energiforsyning. Disse energikildene har lenge ligget stabilt på rundt 80 prosent av den totale energiforsyningen. Økt bruk av nye energikilder har i vesentlig grad kommet i tillegg til de eksisterende kildene, noe som har vært avgjørende for å kunne dekke det økende energibehovet. Tradisjonell biomasse er fortsatt i utstrakt bruk, med de tilhørende utfordringene det gir i mange lavinntektsland.

Å gjennomføre den nødvendige omleggingen av de globale energisystemene raskt er krevende. Det er derfor usikkert hvor raskt utviklingen kommer til å skje. Et energisystem, som er konsistent med målene i Parisavtalen, vil være helt annerledes enn dagens system. Fornybar energi vil være en viktig del av løsningen. Det er i dag krevende å forutse hvilken kombinasjon av teknologier og løsninger som vinner fram i en slik utvikling når også andre samfunnshensyn ivaretas. Usikkerheten om framtidig utvikling slår også direkte inn i behovet for de ulike energikildene.

Deler av det vestlige næringslivet har, av ulike markedsmessige og politiske årsaker, begrenset sine investeringer i fossil energi. Tilsvarende utvikling skjer i mindre grad i andre deler av verden. I etterkant av Russlands invasjon i Ukraina har flere vestlige land innført tiltak for å forbedre sin energisikkerhet. Samtidig har flere store oljeselskaper justert sine forretningsstrategier med et mer balansert forhold mellom olje- og gassaktivitet på den ene siden og fornybar energi på den andre siden.

I Europa har bortfallet av russiske gassleveranser ført til betydelig økt import av LNG (Liquefied Natural Gas). Selv om europeiske gasspriser så langt i 2024 er langt lavere enn de rekordhøye gassprisene i 2022 og siste halvår av 2021, er prisen fortsatt høy i et historisk og globalt perspektiv. LNG har bundet sammen gassmarkedene i Asia, Europa og USA både fysisk og prismessig.

Den globale balansen og konkurransen i LNG-markedet er en av de viktigste driverne for utviklingen i europeiske gasspriser. LNG-importerende utviklingsland er de som har vært hardest rammet av høye gasspriser, men også i Europa er prisnivået fortsatt krevende for husholdninger, næringsliv og energiintensiv industri.

Verden trenger olje og gass

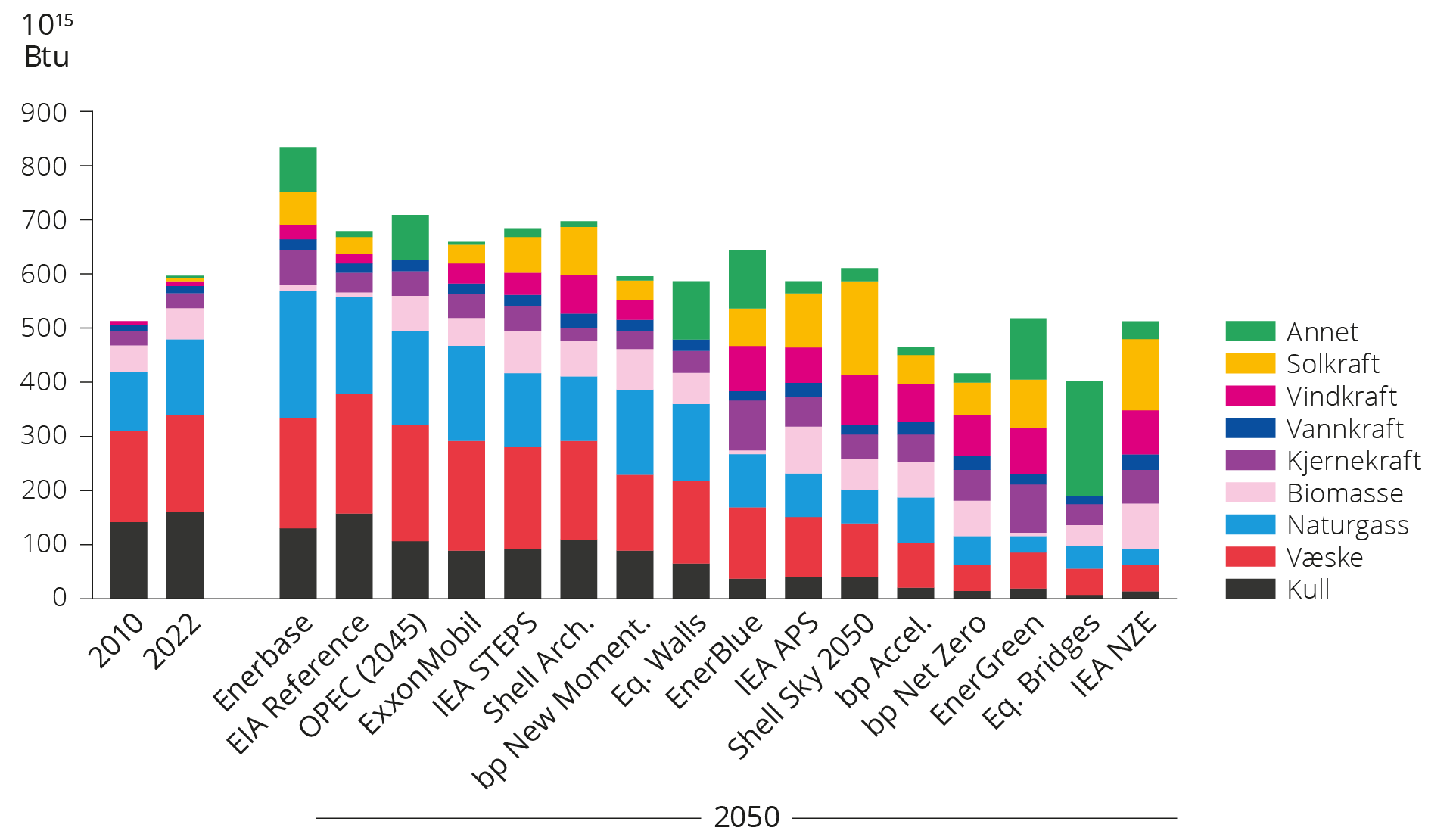

Olje og gass sto for rundt 55 prosent av totalt primært energiforbruk i verden i 2023(1). Ifølge IEA (Det internasjonale energibyrået) og andre analysemiljøer er det behov for olje og gass også i 2050 (figur 3.1).

Figur 3.1 Verdens primærenergibehov i 2050, ulike energiprognoser og -scenarioer (Kilde: Resources for the Future (2024); Btu – British thermal units).

Figuren er utarbeidet av den uavhengige forskningsstiftelsen Resources for the Future (RFF)(2) i USA. RFF foretar hvert år en sammenligning av en rekke langsiktige energiprognoser og -scenarioer for å finne hovedtrender innen globalt energiforbruk og -produksjon. I de fleste scenariene vil verdens etterspørsel etter primærenergi enten vokse sakte eller avta fram mot 2050. Det skjer selv om det er ventet at verdens befolkning øker betydelig. Årsaken er primært at den globale økonomien blir mer energieffektiv.

Etterspørselen etter olje/væske øker fram til 2050 i seks av scenarioene, mens etterspørselen etter naturgass stiger i halvparten av scenarioene. Selv om etterspørselen etter fossil energi avtar, vil forbruket være høyt også etter 2050. Det skjer selv i normative scenarioer der den globale oppvarmingen er begrenset til 1,5 grader.

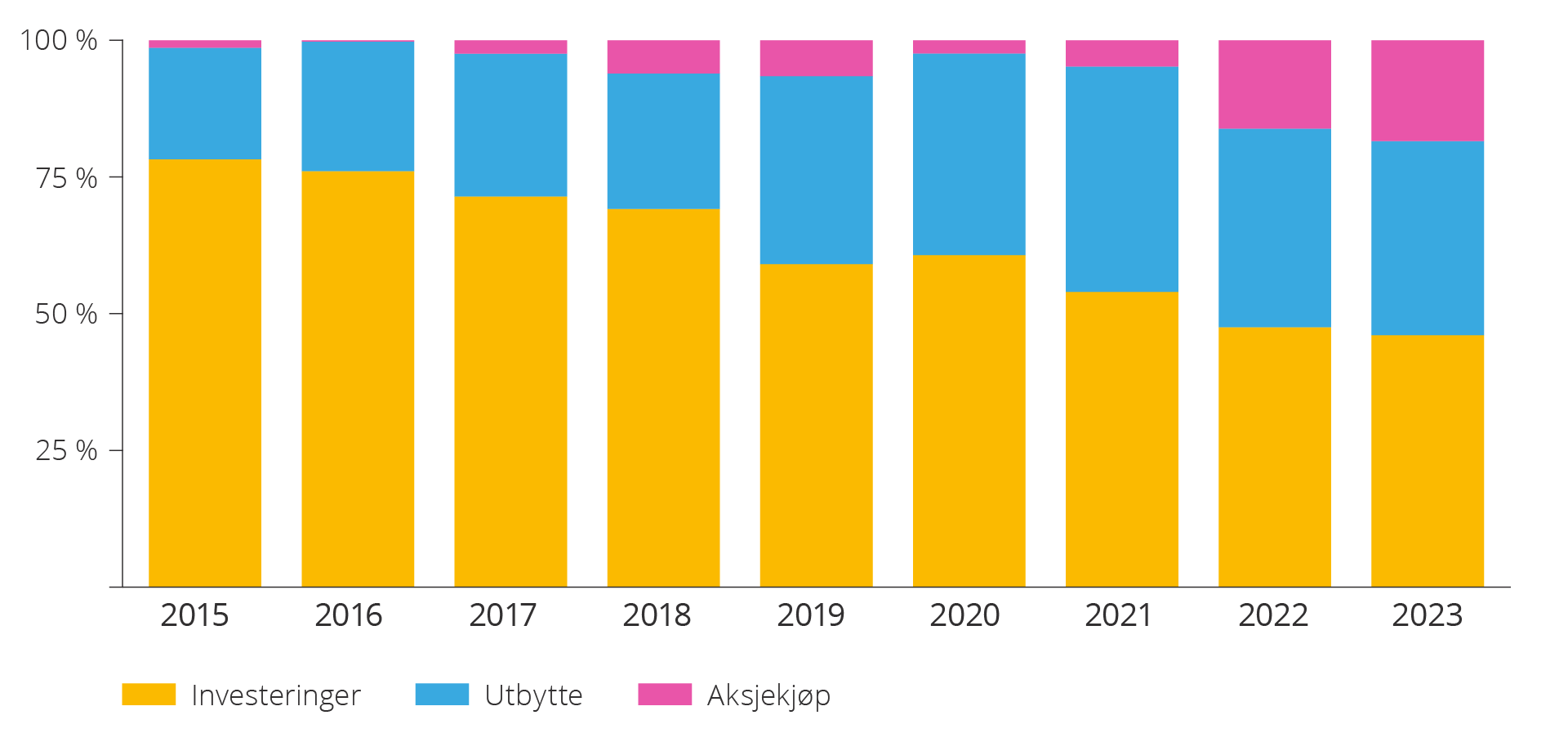

Ettersom produksjonen fra dagens olje- og gassfelt faller naturlig, trengs betydelige investeringer i ny kapasitet for å møte framtidig etterspørsel. Industrien(3) bruker imidlertid relativt mindre kapital på nyinvesteringer enn på utbytte og tilbakekjøp av aksjer, se figur 3.2(4).

Figur 3.2 Utgifter til investeringer innen leting og utvinning, utbytte og tilbakekjøp av aksjer for 30 største olje- og gasselskaper, 2015–2023 (Kilde: IEA 2024).

Selskapene vil trolig investere sine knappe investeringsmidler i de mest lønnsomme olje- og gassressursene som har lave kostnader og lave utslipp per produsert enhet. Disse blir gjerne kalt fordelaktige ressurser(5). Det forventes derfor at selskapene vil lete etter disse framfor å investere i eksisterende funn og felt med høye kostnader og utslipp, som tungolje og skiferolje.

En studie gjennomført av Wood Mackenzie(6) viser at det finnes lite fordelaktige olje- og gassressurser tilgjengelig til å møte framtidig global etterspørsel. Dette er ressurser det er mye av på norsk sokkel.

Norsk sokkel er konkurransedyktig

Så godt som all olje og gass produsert på norsk sokkel eksporteres, hovedsakelig til Europa. Det bidrar til å sikre Europa trygg og stabil energiforsyning.

Bortfallet av russisk gass etter invasjonen av Ukraina synliggjorde viktigheten av stabile gassleveranser fra Norge til resten av Europa. I 2022 økte Norge gasseksporten med om lag 8 prosent eller 9 milliarder Sm3. Leveransene fra norske felt har bidratt til å dekke en høyere andel av Europas gassbehov enn før. Volumet levert fra Norge tilsvarer nå om lag 30 prosent av EUs og Storbritannias samlede gassforbruk.

Uten norske leveranser ville Europas behov for å kjøpe LNG fra det globale markedet vært større. Det ville gjort det globale markedet strammere og fått større konsekvenser for utviklingsland i Asia som har behov for å importere gass. Uten de norske leveransene kunne gassprisen og energiprisene i Europa blitt enda høyere.

Energitilgang og -forsyning er i økende grad blitt en del av sikkerhetspolitikken. Norsk tilstedeværelse i nord og sikring av kritiske samfunnsfunksjoner, som gassinfrastruktur, blir enda viktigere framover.

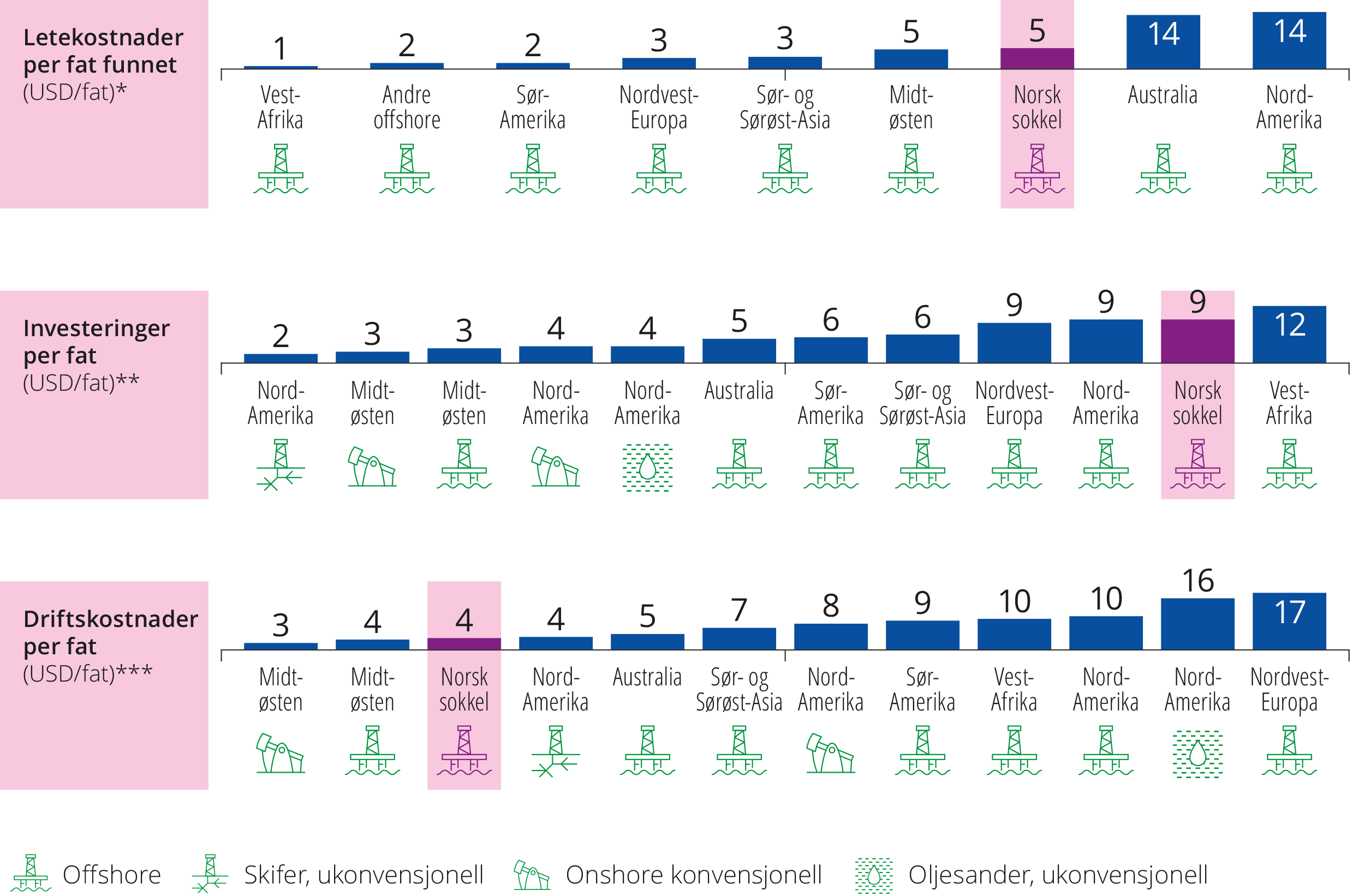

Til tross for noe høyere kostnader til leting og utbygging sammenlignet med enkelte andre petroleumsprovinser, har norsk sokkel gode forutsetninger til å forbli en konkurransedyktig produsent og eksportør av olje og gass.

Relativt høyere kostnader skyldes blant annet at aktiviteter foregår langt til havs og under krevende værforhold. Store gjenværende ressurser, godt utbygget infrastruktur, lave driftskostnader og stabile rammebetingelser gjør det attraktivt å investere på norsk sokkel, se figur 3.3(7).

Figur 3.3 Enhetskostnader for leting, utbygging og drift på norsk sokkel sammenlignet med andre petroleumsprovinser i 2021.

*Letekostnader per fat, kun offshore. Inkluderer bare kommersielle funn der offentlig informasjon er tilgjengelig. Gjennomsnitt for 2019 og 2020.

**Greenfield-investeringer knyttet til sanksjonerte olje- og gassfelt i inneværende år, volumvektet gjennomsnitt for 2019 og 2020.

***Driftskostnader inkluderer ikke transportkostnader og skatt. Inkluderer kun driftskostnader knyttet til produksjon av hydrokarboner i tillegg til salgs-, generelle og administrative utgifter. Justert etter: OG21 (2021).

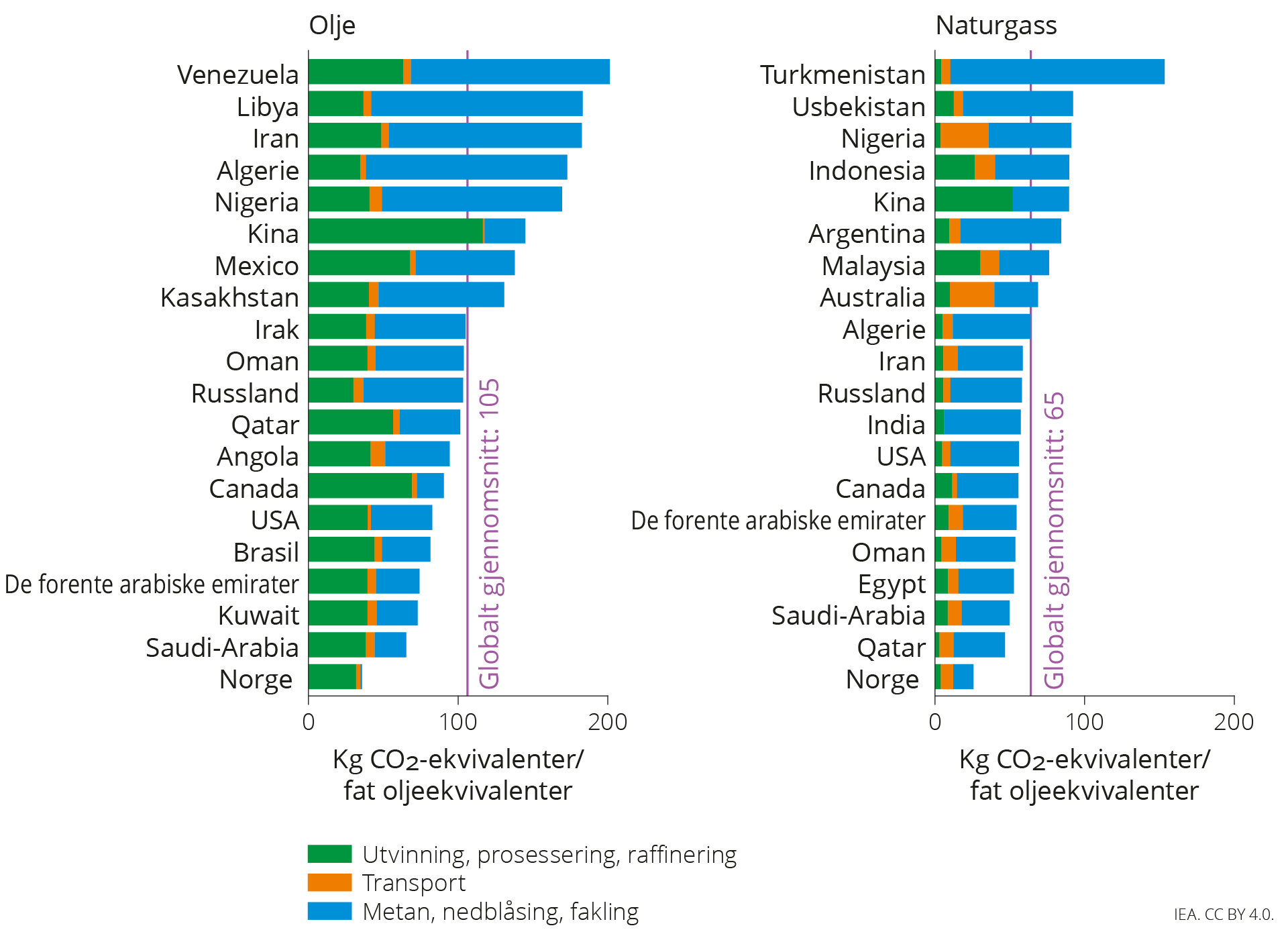

Norsk sokkel har svært lave klimagassutslipp per produsert enhet sammenlignet med andre petroleumsprovinser, se figur 3.4(8).

Figur 3.4 Sammenligning av gjennomsnittlig utslippsintensitet i kg CO2-ekvivalenter/fat oljeekvivalenter i 2022 mellom de største olje- og gassprodusentene. Kilde: IEA (2023b).

Behov for betydelige investeringer framover

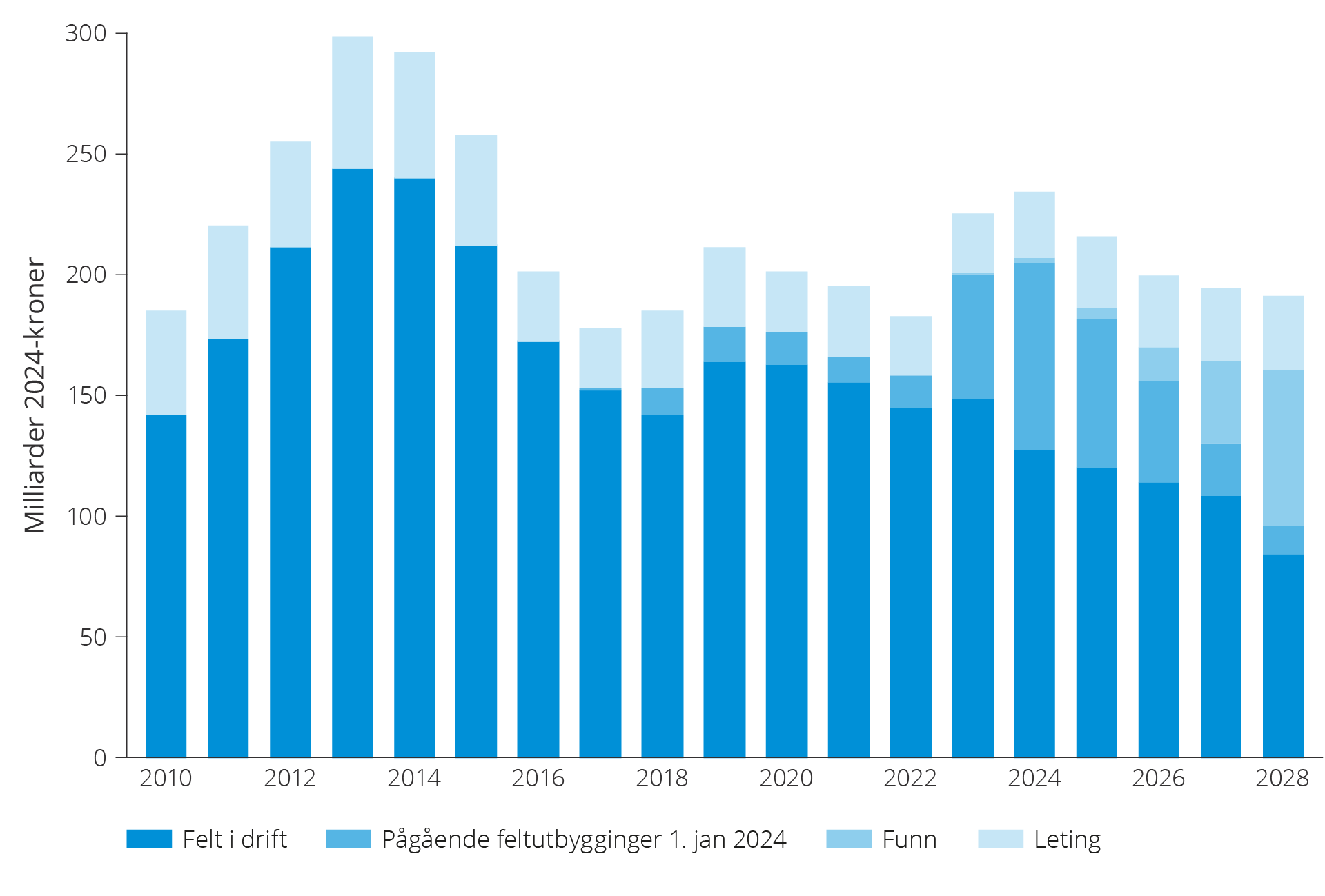

Petroleumsinvesteringene økte markant i 2023 etter å ha falt tre år på rad (figur 3.5). Investeringer i feltutbygginger bidro i hovedsak til oppgangen, mens økningen innenfor leting var mer moderat. Oppgangen i 2023 må særlig ses i sammenheng med høye petroleumspriser og de midlertidige endringene i petroleumsskattereglene som ble vedtatt i forbindelse med oljeprisfallet våren 2020. Det bidro til at det i løpet av 2022 ble levert inn Plan for utbygging og drift (PUD) for hele 13 nye feltutbygginger. Det ble også tatt flere investeringsbeslutninger for videreutvikling av felt i drift og økt utvinning på eksisterende felt. Til sammen vil dette bidra til økt aktivitet i årene framover.

Det høye antallet feltutbygginger bidrar til stabil aktivitet framover. Lenger fram er det ventet at mindre gjenværende ressurser etter hvert vil trekke investeringene i olje- og gassproduksjonen nedover.

Figur 3.5 Historiske petroleumsinvesteringer og anslag for framtidige petroleumsinvesteringer på norsk sokkel.

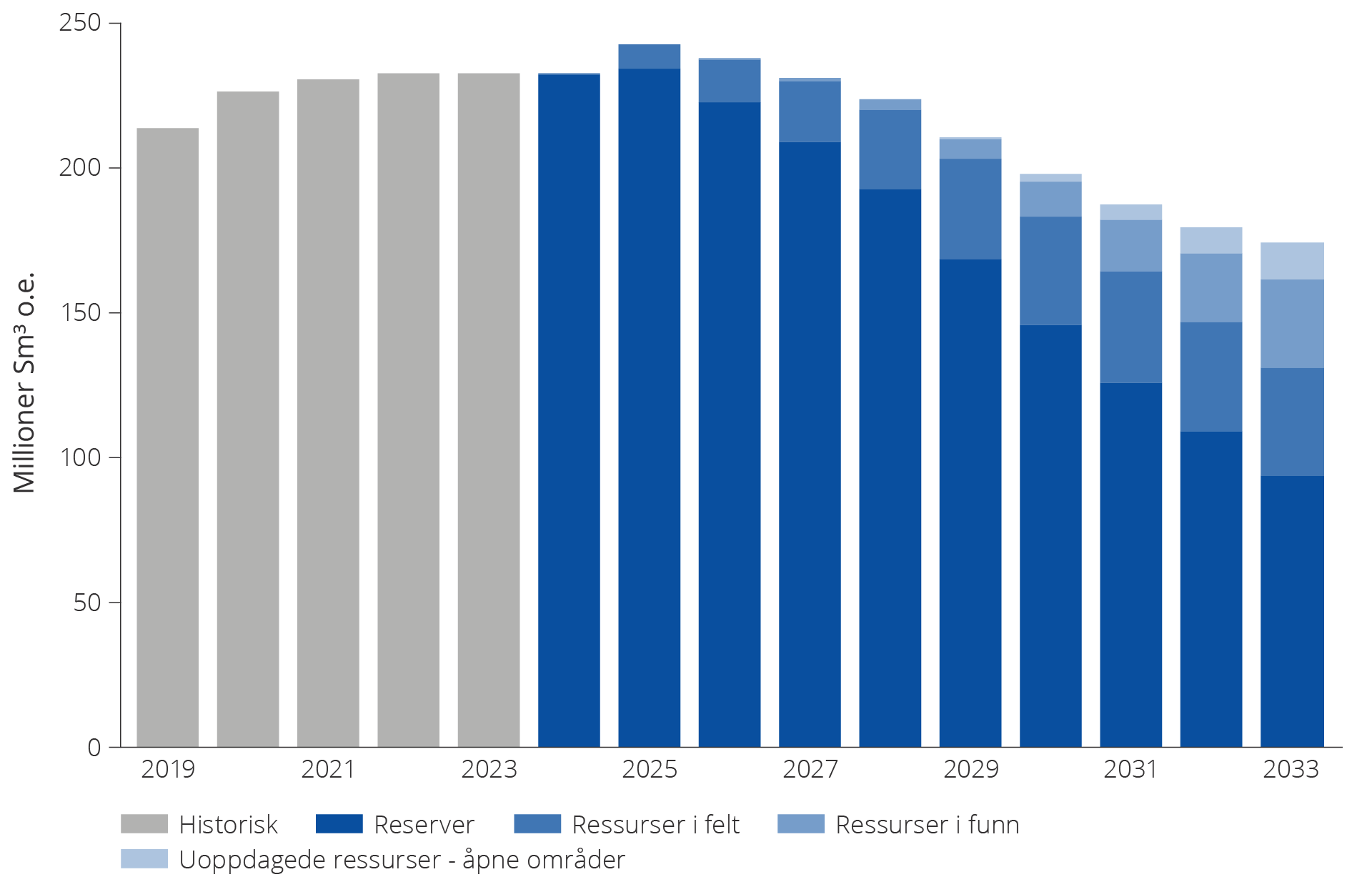

Produksjonen av petroleum på norsk sokkel økte i 2023. Oppgangen skyldes en økning i oljeproduksjonen som var på sitt høyeste nivå siden 2010. Samtidig gikk gassproduksjonen noe ned, etter å ha vært rekordhøy i 2022. Produksjonen av petroleum har økt hvert år fra og med 2020 (figur 3.6) og ventes å øke videre i 2024 og 2025. Sokkeldirektoratet anslår at nivået i 2025 vil være det høyeste siden 2006.

Etter 2025 antas produksjonen fra eksisterende felt å avta. Produksjonen og eksporten fra norsk sokkel går gradvis ned dersom det ikke settes inn tiltak.

Figur 3.6 Produksjonshistorikk og prognoser fordelt på ressursklasser (Ressursregnskapet per 31.12.2023(9) RNB 2024).

For å bremse produksjonsnedgangen, må selskapene gjøre flere og større funn og gjennomføre flere prosjekter for økt utvinning. I 2033 tilsier Sokkeldirektoratets vurderinger at om lag halvparten av produksjonen vil komme fra prosjekter som i juni 2024 ikke er besluttet gjennomført, det vil si ressurser i felt og funn og uoppdagede ressurser, se ressursklassifisering under.

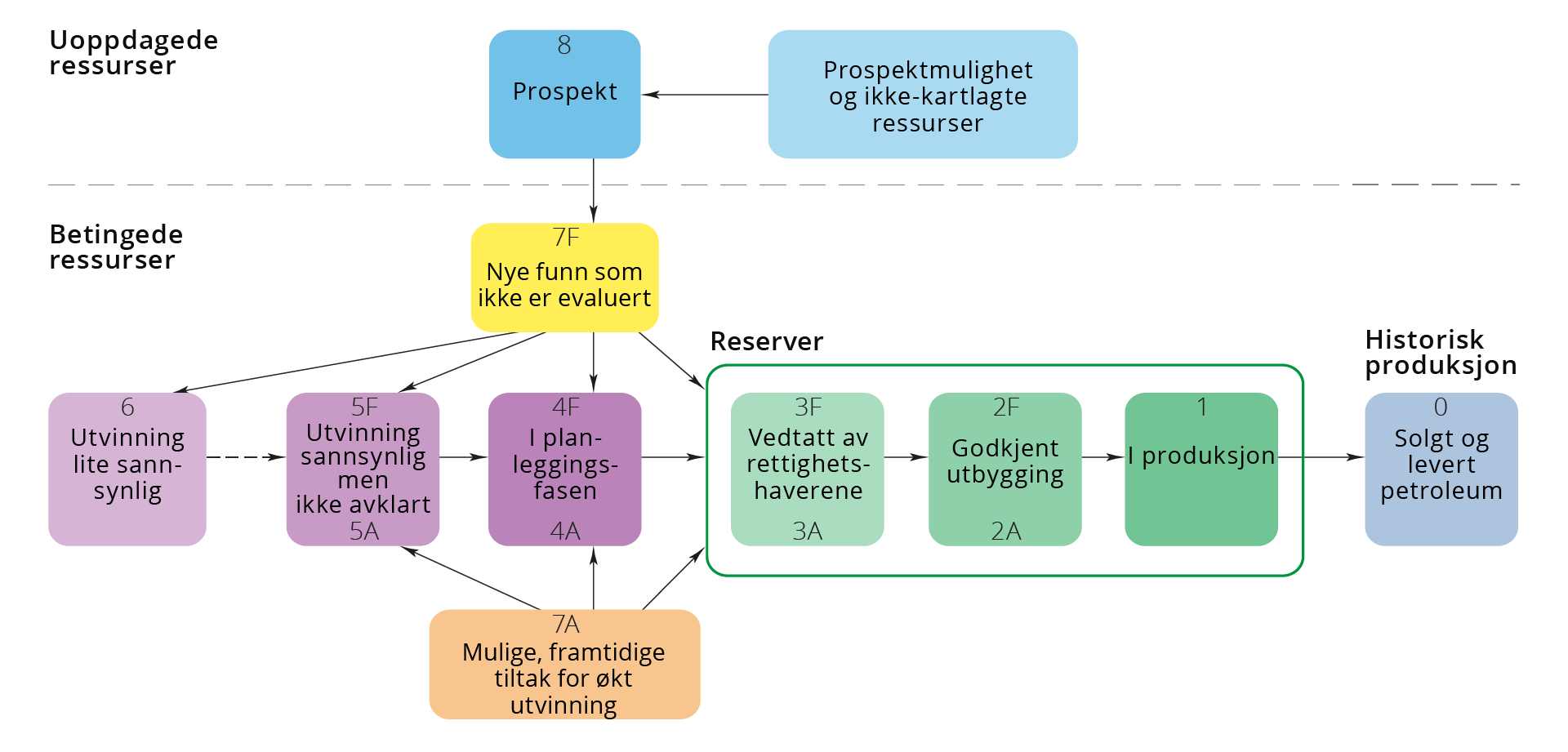

Ressursklassifisering

Sokkeldirektoratets ressursklassifiseringssystem brukes for petroleumsreserver og -ressurser på norsk sokkel (figur). Systemet er utformet slik at myndighetene skal få en mest mulig enhetlig rapportering fra rettighetshaverne i forbindelse med direktoratets årlige oppdatering av ressursregnskapet.

Ressurser er et samlebegrep for all olje og gass som kan utvinnes. Ressursene klassifiseres i Sokkeldirektoratets ressursklassifiseringssystem etter hvor modne de er med hensyn til hvor langt de er kommet i planprosessen fra funn til produksjon.

Klassifiseringssystemet ble utarbeidet i 1996 og revidert i 2001 og 2016. Endringene i 2016 var hovedsakelig forbedringer i språk, inkludert ny navngiving av enkelte ressursklasser. Det er de totale utvinnbare petroleumsmengdene som klassifiseres.

Systemet er inndelt i tre klasser: reserver, betingede ressurser og uoppdagede ressurser. Alle utvinnbare petroleumsmengder kalles ressurser, og reserver er en særlig gruppe av ressurser. Reserver er petroleumsmengder som det er besluttet å utvinne. Betingede ressurser er både utvinnbare mengder som er funnet, men som det ennå ikke er tatt beslutning om å utvinne, og prosjekter for å øke utvinningen fra feltene.

I klassifikasjonen benyttes bokstavene F og A for å skille mellom utbygging av funn og forekomster (F står for "First") og tiltak for å øke utvinningen fra en forekomst (A står for "Additional"). Uoppdagede ressurser er de petroleumsmengdene som kan bli påvist ved leting og som kan utvinnes. Det som er produsert, solgt og levert utgjør aggregert historisk produksjon(10).

Figur modifisert etter Sokkeldirektoratets ressursklassifikasjonssystem 2016.

De nye næringene på sokkelen

Behovet for å redusere utslipp av CO2 gjør at det trengs flere anlegg for fangst og lagring av CO2 (CCS). CCS innebærer å fange CO2 fra kraftproduksjon og industri for å transportere og lagre CO2 sikkert i dype geologiske formasjoner. De er det flere av på norsk sokkel.

Energiomstillingen fører også til økt behov for fornybar energi som er avhengig av flere mineraler og metaller. Disse finnes på norsk sokkel.

Utvinning av havbunnsmineraler, CO2-lagring og havvind kan bli nye og lønnsomme næringer på sokkelen dersom de er kostnadseffektive og kan konkurrere med alternativene. Ved å utnytte synergier med de etablerte verdikjedene, kan kostnadene trolig reduseres. Samtidig kan de etablerte verdikjedene styrkes gjennom avkarbonisering.

Last ned